Nợ xấu của MBB tăng mạnh lên 15,3 nghìn tỷ đồng trong quý 1

NIM của Ngân hàng Quân đội (MBB) yếu hơn kỳ vọng của SSI do rủi ro tín dụng tiềm ẩn cũng như việc hỗ trợ lãi suất cho vay đối với khách hàng. Theo đó, SSI điều chỉnh ước tính LNTT xuống mức 29,1 nghìn tỷ.

Ngân hàng Quân đội (MBB) đã tổ chức cuộc họp với nhà đầu tư vào ngày 3/5 để trao đổi với nhà đầu tư về KQKD Q1/2024. Chất lượng tài sản giảm và xu hướng NIM trong các quý tới là những vấn đề thu hút nhiều sự quan tâm.

MBB khá tự tin về chất lượng tài sản sẽ cải thiện trong Q2/2024 vì khách hàng doanh nghiệp lớn bị chuyển nhóm nợ trong Q1/2024 dự kiến sẽ phục hồi trong tháng 5/2024. NIM dự kiến sẽ duy trì ổn định hoặc cải thiện nhẹ trong 2 quý tới.

Luận điểm đầu tư

Chứng khoán SSI cho rằng khách hàng doanh nghiệp nói trên sẽ được chuyển về nhóm nợ thông thường trong Q2/2024 thông qua đàm phán. Do đó, SSI duy trì giả định hiện tại về chi phí tín dụng là 1,5% cho năm 2024.

Tuy nhiên, NIM của MBB yếu hơn kỳ vọng của SSI do rủi ro tín dụng tiềm ẩn cũng như việc hỗ trợ lãi suất cho vay đối với khách hàng. Theo đó, SSI điều chỉnh ước tính LNTT cho MBB xuống mức 29,1 nghìn tỷ đồng (+10,6% svck) từ 30 nghìn tỷ đồng (+13,7% so với cùng kỳ - svck).

Về định giá, SSI thực hiện điều chỉnh giảm vốn chủ sở hữu để phản ánh rủi ro về khả năng dòng tiền của khách hàng tiếp tục bị ảnh hưởng kém tích cực bởi các điều kiện thị trường hiện tại.

Do đó, giá mục tiêu 1 năm đối với MBB được điều chỉnh xuống 26.300 đồng/cổ phiếu (từ 27.600 đồng/cổ phiếu), tương đương tiềm năng tăng giá là 15,6%. Theo đó, SSI duy trì khuyến nghị TRUNG LẬP đối với cổ phiếu MBB.

Tóm tắt tình hình Q1/2024 của MBB

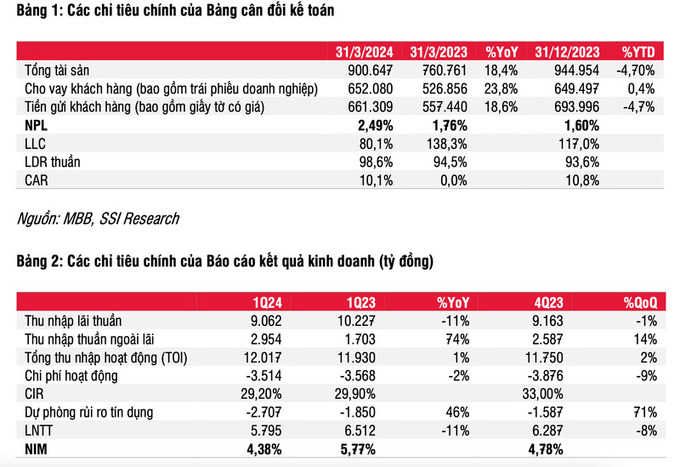

MBB đã công bố KQKD không mấy khả quan với LNTT đạt 5,8 nghìn tỷ đồng (-11% svck so với ước tính của SSI là -3% svck), do:

(i) Tăng trưởng tín dụng chậm +0,4% so với đầu năm;

(ii) NIM thu hẹp (4,38% so với 4,78% trong Q4/2023 và 5,77% trong Q1/2023) mặc dù LDR tăng lên 98,4% khi tiền gửi giảm 5% so với đầu năm; và

(iii) Nợ xấu gia tăng với chi phí dự phòng cao hơn (+46% svck). Tỷ lệ nợ xấu tăng lên mức 2,5% (so với 1,6% vào cuối năm 2023), trong khi LLCR giảm xuống 80% (so với 117% vào cuối năm 2023).

Về thu nhập hoạt động, lãi từ kinh doanh trái phiếu tăng đáng kể đạt 1,1 nghìn tỷ đồng và thu nhập ròng từ phí (NFI) tăng vọt (+37% svck) bù đắp cho mức giảm 11% svck của thu nhập lãi ròng (NII).

LNTT Q1/2024 chỉ tương đương 19% ước tính LNTT hiện tại của chúng tôi và hoàn thành 20% kế hoạch đặt ra tại ĐHCĐ của ngân hàng.

Các điểm chính từ cuộc họp

Chất lượng tín dụng dự kiến cải thiện trong Q2/2024 với khả năng hoàn nhập dự phòng liên quan đến một khách hàng:

Tổng nợ xấu của MBB tính đến cuối Q1/2024 là 15,3 nghìn tỷ đồng (chiếm 2,5% tổng dư nợ), tăng mạnh so với cuối 2023 do:

Nợ liên đới theo CIC: chiếm 0,8% tổng dư nợ. Trong số các khoản vay này, phần lớn đến từ một khách hàng doanh nghiệp lớn. Theo chia sẻ của ban lãnh đạo, đây là yếu tố đột biến vì thông thường các khoản vay bị hạ nhóm nợ liên đới CIC chỉ ở mức 0,1% trong giai đoạn 2021-2022 và 0,2% trong năm 2023. MBB dự kiến sẽ giải quyết triệt để vấn đề này trong tháng 5/2024.

Nợ xấu từ khách hàng cá nhân (bao gồm các khoản vay mua nhà, vay tiêu dùng và thẻ tín dụng): chiếm 1/3 tổng nợ xấu (khoảng 0,7-0,8% tổng dư nợ).

Nợ xấu từ khách hàng doanh nghiệp: Nợ xấu đến từ nhiều ngành nghề khác nhau (như hoạt động sản xuất, xuất nhập khẩu và một số ngành phụ trợ liên quan đến bất động sản).

Tình hình hiện tại của 3 khách hàng lớn:

NVL: Dư nợ giảm 50% svck do MBB có thể thu hồi 2,4 nghìn tỷ đồng trong năm 2023. NVL vẫn được xếp ở nhóm nợ tiêu chuẩn.

SunGroup: MBB tài trợ cho các dự án cáp treo của SunGroup, các dự án này đều có dòng tiền tốt và đáp ứng đầy đủ các nghĩa vụ của MBB. Ngân hàng cũng tài trợ cho các dự án bất động sản nhà ở của SunGroup và các dự án này không có vướng mắc gì về pháp lý.

Tập đoàn Trung Nam: Trong thời gian qua có sự gián đoạn trong việc thực hiện thanh toán của Tập đoàn Điện lực Việt Nam (EVN) cho các nhà cung ứng điện. Tập đoàn Trung Nam có bị ảnh hưởng do tiến độ thanh toán sau khi xuất hóa đơn bị châm. Tuy nhiên, MBB kỳ vọng sẽ có thể quản lý khách hàng này ở nhóm 1 trong năm 2024 vì: (1) tất cả các dự án mà MBB tài trợ đều có công suất thực tế lớn hơn công suất thiết kế; và (2) Tình hình tài chính của EVN sẽ được cải thiện trong thời gian tới khi giá điện bán lẻ tăng.

Mục tiêu về tỷ lệ bao nợ xấu (LLCR) của MBB vẫn duy trì ở mức trên 100% (so với 80% tại cuối Q1/2024). Chúng tôi cho rằng LLCR giảm bất thường trong Q1/2024 là do khách hàng bị hạ nhóm nợ theo CIC. Khi khách hàng này được nâng lên nhóm nợ tiêu chuẩn, chúng tôi kỳ vọng LLCR sẽ quay về mức mục tiêu của ngân hàng. Mục tiêu chi phí tín dụng năm 2024 ở mức trung bình năm 2022-2023 (~1,5%).

NIM duy trì ổn định hoặc cải thiện nhẹ trong 2 quý tới

Mặc dù NIM giảm trong 2 quý liên tiếp vừa qua, MBB kỳ vọng NIM sẽ không giảm thêm trong các quý còn lại trong năm do: (1) lợi suất cho vay trung bình sẽ cải thiện khi khách hàng bị hạ nhóm nợ liên đới theo CIC được nâng lên nợ tiêu chuẩn; (2) chi phí vốn có thể không thay đổi hoặc giảm nhẹ trong Q2/2024 do lãi suất huy động dự kiến sẽ tăng từ Q4/2024; (3) CASA sẽ duy trì ổn định do 55% tổng CASA đến từ khách hàng bán lẻ; và (4) nhu cầu tín dụng có dấu hiệu phục hồi trong 2 tháng qua.

CAR mục tiêu trong ngắn hạn là khoảng 11-12%

CAR của MBB (hợp nhất) là 11,3% tại thời điểm cuối Q1/2024. Ngân hàng đã phát hành khoảng 3 nghìn tỷ đồng vốn cấp 2 trong tháng 3 và tháng 4, đồng thời ngân hàng có kế hoạch phát hành trái phiếu ra công chúng trong tháng 5 và tháng 6. Điều này sẽ giúp MBB duy trì CAR ở mức mục tiêu khoảng 11-12%.

ESG là trọng tâm chiến lược của MBB

Dư nợ tín dụng xanh tại MBB tính đến cuối năm 2023 là 64,96 nghìn tỷ đồng (+47% svck), chiếm 10% tổng dư nợ. MBB đang đàm phán với một tổ chức quốc tế để tiếp cận nguồn vốn nước ngoài với chi phí tốt nhằm tài trợ cho các khoản vay ESG. Ngân hàng đặt mục tiêu tăng số dư các khoản cho vay ESG lên khoảng 13-14% tổng dư nợ vào năm 2026.

Điều chỉnh ước tính lợi nhuận

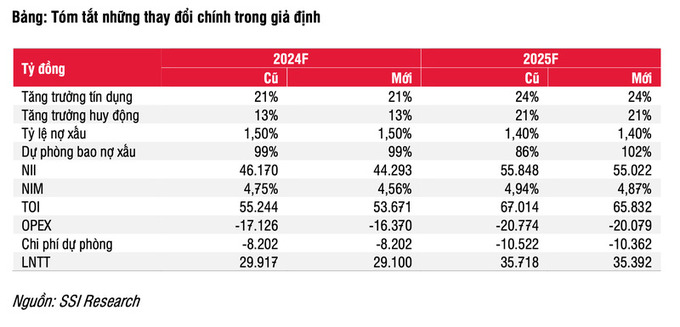

KQKD Q1/2024 của MBB không đạt kỳ vọng của SSI cả về NIM và chất lượng tài sản. SSI cho rằng MBB có thể đưa khách hàng doanh nghiệp bị liên đới CIC về nhóm 1 trong Q2/2024. Do đó, SSI duy trì giả định tỷ lệ nợ xấu là 1,5% và chi phí tín dụng là 1,5% cho năm 2024 .

Tuy nhiên, NIM của MBB yếu hơn kỳ vọng do rủi ro tín dụng tiềm ẩn cũng như việc hỗ trợ lãi suất cho vay đối với khách hàng. SSI cũng kỳ vọng lãi suất huy động sẽ tăng sớm hơn dự kiến. Theo đó, công ty chứng khoán này điều chỉnh ước tính LNTT cho MBB xuống mức 29,1 nghìn tỷ đồng (+10,6% svck) từ 30 nghìn tỷ đồng (+13,7% svck).

"Về định giá, chúng tôi thực hiện điều chỉnh giảm vốn chủ sở hữu để phản ánh rủi ro về khả năng dòng tiền của khách hàng tiếp tục bị ảnh hưởng kém tích cực bởi các điều kiện thị trường hiện tại.

Do đó, giá mục tiêu 1 năm đối với MBB được điều chỉnh xuống 26.300 đồng/cổ phiếu (từ 27.600 đồng/cổ phiếu), tương đương tiềm năng tăng giá là 15,6%. Theo đó, chúng tôi duy trì khuyến nghị TRUNG LẬP đối với cổ phiếu MBB", Công ty Chứng khoán SSI nhận định.

Chân dung hai nhà thầu 'quen mặt' vừa bắt tay trúng thầu tại Cảng Bến Nghé [Kỳ 2]

Việc hai doanh nghiệp có lịch sử đấu thầu dày dạn cùng liên danh để trúng gói thầu xây lắp tại Cảng Bến Nghé đặt ra nhiều vấn đề về năng lực và sự tương quan giữa các đối thủ.

Soi năng lực Công ty T&T Hồng Hà, Nhà thầu quen mặt ngành Thủy lợi [Kỳ 2]

Từng trúng những gói thầu cạnh tranh cao tại dự án VnSAT, vì sao khi về "sân nhà" Thủy lợi Miền Nam, T&T Hồng Hà lại trúng thầu với tỷ lệ tiết kiệm thấp kỷ lục?

Đồng Nai triệt xóa hai tụ điểm mại dâm núp bóng karaoke, massage

Công an tỉnh Đồng Nai vừa triệt xóa hai tụ điểm mại dâm hoạt động núp bóng cơ sở kinh doanh karaoke và massage.

Galaxy A56 5G gây sốt, lọt Top 10 smartphone bán chạy

Nhờ AI thông minh, camera vượt tầm giá và thiết kế cao cấp, Galaxy A56 5G được giới chuyên gia đánh giá cao và đạt doanh số ấn tượng toàn cầu.

An Giang: Khởi tố đối tượng dùng kích điện khai thác thủy sản

Một người dân tại An Giang vừa bị khởi tố vì sử dụng công cụ kích điện để khai thác thủy sản trái phép.

Đấu thầu thiết bị trường học: Ngân sách cần sự minh bạch và tiết kiệm thực chất [Kỳ 3]

Sau vệt bài phản ánh về gói thầu sát giá tại Long Thành, các chuyên gia cho rằng đã đến lúc cần những chế tài mạnh mẽ hơn đối với các dự án có tỷ lệ tiết kiệm ngân sách "nhỏ giọt".

Lynk & Co 900 có giá khoảng 3,2 tỷ tại Việt Nam, mở bán năm 2026

Mẫu xe SUV Lynk & Co 900 đã mở cọc tại các đại lý chính hãng, xe sẽ chính thức bán ra ở thị trường Việt Nam vào năm sau với giá bán khoảng 3,2 tỷ đồng.

Những dự đoán chính xác về thế giới năm 2025 từ năm 1995

Khảo sát năm 1995 hé lộ dự đoán của người Mỹ về năm 2025, từ chính trị đến y học, với nhiều dự đoán đúng và một số không thể thành hiện thực.

Soi năng lực nhà thầu Công ty CP XD Công trình và Mỏ - QN vừa trúng thầu tại Than Khe Chàm [Kỳ 2]

Với tỷ lệ trúng thầu gần như tuyệt đối và quan hệ mật thiết với các bên mời thầu ngành than, doanh nghiệp này đang khẳng định vị thế "sân nhà" tại Quảng Ninh.

NHNN: Tín dụng năm 2025 tăng gần 18%, đạt 18,41 triệu tỷ đồng

Đến ngày 24/12/2025, dư nợ tín dụng nền kinh tế đạt gần 18,41 triệu tỷ đồng, tăng 17,87% so với cuối năm 2024.

![Chân dung hai nhà thầu 'quen mặt' vừa bắt tay trúng thầu tại Cảng Bến Nghé [Kỳ 2]](https://t2.ex-cdn.com/saigon247.com.vn/resize/230x130/files/image/2025/12/31/1-1285png-155110chan-dung-hai-nha-thau-quen-mat-vua-bat-tay-trung-thau-tai-cang-ben-nghe-ky-2.webp)

![Soi năng lực Công ty T&T Hồng Hà, Nhà thầu quen mặt ngành Thủy lợi [Kỳ 2]](https://t2.ex-cdn.com/saigon247.com.vn/resize/230x130/files/image/2025/12/31/1-1983png-151745soi-nang-luc-cong-ty-tt-hong-ha-nha-thau-quen-mat-nganh-thuy-loi-ky-2.webp)

![Đấu thầu thiết bị trường học: Ngân sách cần sự minh bạch và tiết kiệm thực chất [Kỳ 3]](https://t2.ex-cdn.com/saigon247.com.vn/resize/230x130/files/image/2025/12/31/k3png-135150dau-thau-thiet-bi-truong-hoc-ngan-sach-can-su-minh-bach-va-tiet-kiem-thuc-chat-ky-3.webp)

![Soi năng lực nhà thầu Công ty CP XD Công trình và Mỏ - QN vừa trúng thầu tại Than Khe Chàm [Kỳ 2]](https://t2.ex-cdn.com/saigon247.com.vn/resize/230x130/files/image/2025/12/31/1-8147png-130604soi-nang-luc-nha-thau-cong-ty-cp-xd-cong-trinh-va-mo--qn-vua-trung-thau-tai-than-khe-cham-ky-2.webp)